এই অধ্যায় অধ্যয়নের মাধ্যমে শিক্ষার্থীরা ব্যাংকের আমানত বা তহবিলের মূল উৎস সম্পর্কে জ্ঞান লাভ করতে পারবে। ব্যাংকের বিভিন্ন ধরনের হিসাবের পরিচিতির সাথে সাথে ব্যাংকে হিসাব খোলা ও বন্ধ করার পদ্ধতি সম্পর্কে আলোচনা করা হয়েছে। তাছাড়াও নতুন নতুন ব্যাংকিং পণ্য বিশেষ করে আধুনিক ও ইলেকট্রনিক ব্যাংকিং পণ্য সম্পর্কে বিশদ ধারণা লাভ করতে পারবে। এই অধ্যায়ে শিক্ষার্থীদের ইলেকট্রোনিক ব্যাংকিং এর কিছু পণ্যের সাথে পরিচয় করানোর উদ্যোগ নেয়া হয়েছে।

এই অধ্যায় পাঠ শেষে আমরা-

ব্যাংকিং ব্যবসায় তহবিলের মূল উৎস আমানত। ব্যাংকের আমানত বিভিন্নভাবে সংগৃহীত হয়ে থাকে। বিশেষ করে বাণিজ্যিক ব্যাংক বিভিন্ন প্রকার হিসাব খোলার মাধ্যমে আমানত সংগ্রহ করে থাকে। এ ক্ষেত্রে জনসাধারণ ও প্রতিষ্ঠানের ধরন অনুযায়ী ব্যাংকে বিভিন্ন হিসাবখোলে প্রয়োজনীয় আমানত সংগ্রহ করে। বিশেষ করে চলতি, সঞ্চয়ী ও স্থায়ী হিসাবের মাধ্যমে বাণিজ্যিক ব্যাংকগুলো তাদের আমানত সংগ্রহ ও তার যথাযথ ব্যবহার করে।

ব্যাংক আমানত বা হিসাবের উদ্দেশ্য ও গুরুত্ব গ্রাহক বা আমানতকারীর প্রেক্ষাপটে একধরনের, আবার ব্যাংকের প্রেক্ষাপটে ভিন্ন ধরনের হয়। আবার ব্যষ্টিক অর্থনীতির ক্ষেত্রেও ব্যাংক আমানত কিছু ভূমিকা পালন করে। ১১.১ নং ছকে এগুলো সংক্ষেপে আলোচনা করা হলো:

| গ্রাহকের ক্ষেত্রে | ব্যাংকের ক্ষেত্রে | সামগ্রিক অর্থনৈতিক উন্নয়নের ক্ষেত্রে |

|

১) অর্থের নিরাপত্তা ২) ব্যবসায়িক লেনদেন ৩) ঋণের সুবিধা ৪) ঝুঁকিহীন বিনিয়োগ ৫) সেবা অর্জন ৬)অতিরিক্ত অর্থের প্রয়োজন মিটানো |

১) তহবিলের মূল উৎস ২) বিনিয়োগ ৩) বৈদেশিক বিনিময় |

১) সঞ্চয়প্রবণতা সৃষ্টি ২) পুঁজি বা মূলধন গঠন ৩) বিনিয়োগ ও উৎপাদন ৪) আন্তর্জাতিক বাণিজ্য |

ছক নং ১১.১: ব্যাংক আমানতের উদ্দেশ্য

১) অর্থের নিরাপত্তা : আমানতকারীদের উদ্বৃত্ত অর্থ ব্যাংকে নিরাপদে সংরক্ষণ করা ব্যাংক হিসাবের অন্যতম উদ্দেশ্য।

২) ব্যবসায়িক লেনদেন : ব্যাংক নগদ অর্থ ও বিভিন্ন ব্যাংকিং পণ্যের মাধ্যমে ব্যবসায়িক লেনদেন সম্পন্ন করে। যেমন: চেক, বিনিময় বিল বাট্টাকরণ, ব্যাংক ড্রাফট ইত্যাদি।

৩) ঋণের সুবিধা : ব্যাংক চলতি, স্থায়ী হিসাবের মালিকদের প্রয়োজনে ঋণ প্রদান করে থাকে। ফলে এ সুবিধা পাওয়ার উদ্দেশ্যও ব্যাংক হিসাব খোলা প্রয়োজন ।

৪) ঝুঁকিহীন বিনিয়োগ : ব্যাংকে টাকা জমা রাখলে নির্দিষ্ট হারে সুদ পাওয়া যায়। শেয়ারবাজারের বিনিয়োগের মতো এটা ঝুঁকিপূর্ণ নয়। তাই এটি একটি ঝুঁকিহীন বিনিয়োগ।

৫) সেবা অর্জন : হিসাব খোলার কারণে ব্যাংক তার গ্রাহককে নানাবিধ সেবামূলক কার্যাদি প্রদান করে, যা হিসাব খোলার জন্য অনুপ্রেরণা হিসাবে কাজ করে।

৬) অতিরিক্ত অর্থের প্রয়োজন মিটানো : ব্যাংক তার গ্রাহককে চলতি হিসাবে জমাতিরিক্ত অর্থ উত্তোলনের সুবিধা দিয়ে থাকে, যা ব্যাংক হিসাব সংরক্ষণ করতে জনগণকে আকৃষ্ট করে।

১) আমানত গ্রহণ : বিভিন্ন হিসাবের মাধ্যমে জনগণের সঞ্চিত অর্থ আমানত হিসেবে গ্রহণ করে ব্যাংক তার তহবিল গঠন করে।

২) বিনিয়োগ : গ্রাহকের কাছ থেকে আমানত গ্রহণ করে ব্যাংক বিভিন্ন লাভজনক খাতে বিনিয়োগ করে থাকে। সুতরাং লাভজনক বিনিয়োগ নিশ্চিত করাও ব্যাংক হিসাবের অন্যতম উদ্দেশ্য।

৩) বৈদেশিক বিনিময় : ব্যাংক বৈদেশিক মুদ্রারও ব্যবসা করে থাকে, যার জন্য গ্রাহককে কখনো কখনো হিসাব খুলতে হয়।

১) সঞ্চয়প্রবণতা সৃষ্টি : ব্যাংক হিসাব খোলার মাধ্যমে জনগণের মধ্যে সঞ্চয়প্রবণতার সৃষ্টি হয়।

২) পুঁজি বা মূলধন গঠন : ব্যাংক হিসাবের মাধ্যমে অলস বিক্ষিপ্ত সঞ্চয়গুলো পুঞ্জীভূত হয়ে মূলধন সৃষ্টি করে থাকে

৩)বিনিয়োগ ও উৎপাদন : ব্যাংক হিসাবের মাধ্যমে বিনিয়োগ বৃদ্ধি পায়, যা পরবর্তীতে দেশের উৎপাদন ও অর্থনৈতিক প্রবৃদ্ধিতে গুরুত্বপূর্ণ ভূমিকা রাখে।

৪) কর্মসংস্থান : অর্থনৈতিক উন্নয়নের সাথে সাথে কর্মসংস্থানের সুযোগ করে।

৫) আন্তর্জাতিক বাণিজ্য : ব্যাংক হিসাবের মাধ্যমে আমদানি-রপ্তানি বাণিজ্যে অংশগ্রহণ করে আন্তর্জাতিক বাণিজ্য প্রসার করে।

গ্রাহকের চাহিদা অনুযায়ী ব্যাংক বিভিন্ন প্রকারের হিসাব খোলার ব্যবস্থা রাখে। মানুষের জীবিকা, প্রয়োজন, সময় অবস্থান এবং চাহিদা অনুযায়ী ব্যাংক হিসাবকে নিম্নলিখিতভাবে প্রকারভেদ করা যায়।

১)চলতি হিসাব

২) সঞ্চয়ী হিসাব

৩) স্থায়ী হিসাব

এই তিন ধরনের হিসাব ছাড়াও ব্যাংক অন্য যেসব হিসাবের সুবিধা প্রদান করে তা নিম্নরূপ :

৪) স্কুল সঞ্চয়ী হিসাব

৫) বিমা সঞ্চয়ী হিসাব

৬) বৈদেশিক মুদ্রা সঞ্চয়ী হিসাব

৭) ডিপোজিট পেনশন স্কিম হিসাব

৮) ঋণ আমানত হিসাব

৯) রেসিডেন্ট ফরেন কারেন্সি ডিপোজিট হিসাব (RFCD)

১) চলতি হিসাব : যে হিসাবের মাধ্যমে প্রতিদিন বা সপ্তাহে যতবার খুশি টাকা জমা রাখা যায় এবং প্রয়োজনমতো চাহিবামাত্র যতবার খুশি টাকা উত্তোলন করা যায়, তাকে চলতি হিসাব (Current Account) বলে। ব্যবসায়ীদের জন্য এ হিসাব সুবিধাজনক এবং এ হিসাবে সাধারণত কোনো সুদ প্রদান করা হয় না। এই হিসাবে জমাতিরিক্ত টাকা উত্তোলন করা যেতে পারে।

২) সঞ্চয়ী হিসাব : যে হিসাবের মাধ্যমে প্রতিদিন বা সপ্তাহে যতবার খুশি টাকা জমা রাখা যায়, কিন্তু সপ্তাহে শুধু দুইবার বা নিয়ম অনুযায়ী টাকা উত্তোলন করা যায়, তাকে সঞ্চয়ী হিসাব (Savings Account) বলে। সাধারণত অব্যবসায়ী নির্দিষ্ট আয়ের জনগণ সঞ্চয়ের উদ্দেশ্য এ হিসাব খুলে থাকে। এ হিসাবে ব্যাংক স্বল্প হারে সুদ প্রদান করে থাকে। তবে আজকাল কোনো কোনো ব্যাংক টাকা জমা বা তোলার ব্যাপারে নিয়ন্ত্রণ করছে না।

৩) স্থায়ী হিসাব : একটি নির্দিষ্ট সময় বা মেয়াদের জন্য যে হিসাব খোলা হয়, তাকে স্থায়ী হিসাব (Fixed Deposit) বলে। স্থায়ী হিসাবে সাধারণত এক মাস, তিন মাস, ছয় মাস, ১ বছর, ২ বছর, ৫ বছর ইত্যাদি মেয়াদের জন্য টাকা জমা রাখা হয়। এ হিসাবে ব্যাংক উচ্চ হারে সুদ প্রদান করে তবে মেয়াদ পূর্তির আগে গ্রাহক তার টাকা উত্তোলন করতে পারে না। তবে বিশেষ প্রয়োজনে উত্তোলন করতে পারবে, তবে এক্ষেত্রে গ্রাহক কোনো সুদ পাবে না ।

৪) স্কুল সঞ্চয়ী হিসাব : স্কুল ও কলেজের শিক্ষার্থীদের সঞ্চয়ের প্রবণতা বৃদ্ধির উদ্দেশ্য এ-জাতীয় হিসাব খোলা হয়। শিক্ষার্থীরা তাদের সঞ্চিত টাকা এ হিসাবে জমা রাখতে পারে।

৫) বিমা সঞ্চয়ী হিসাব : এ হিসাবের মাধ্যমে সঞ্চয়ী হিসাব এবং জীবন বিমার সুবিধাও পাওয়া যায়। একটি নির্দিষ্ট পরিমাণ অর্থ আমানতকারীদের উক্ত হিসাবে জমা রাখতে হয়। উক্ত জমা টাকা উপর প্রাপ্ত সুদের কিছু অংশ হতে প্রিমিয়াম বাদ দেয়ার পর আমানতকারীর নামে মোট অংকের বিমা করা হয় এবং গ্রাহক উক্ত বিমার সুবিধা ভোগ করে।

৬) বৈদেশিক মুদ্রা স্থায়ী হিসাব : বৈদেশিক মুদ্রা অর্জনকারী যেকোনো ব্যক্তি বা প্রতিষ্ঠান এ জাতীয় হিসাব খুলে থাকে। এ জাতীয় হিসাবে একমাত্র বৈদেশিক মুদ্রার লেনদেন হয়ে থাকে।

৭) ডিপোজিট পেনশন স্কিম হিসাব : এ হিসাবের মাধ্যমে প্রতি মাসে নির্দিষ্ট সময়ের মধ্যে নির্দিষ্ট পরিমাণ টাকা জমা দিতে হয়। এভাবে দীর্ঘমেয়াদে টাকা জমা করে এবং মেয়াদ শেষে এককালীন ভিত্তিতে সুদসহ সকল টাকা ফেরত দেয়া হয়। প্রতি মাসে ১০০, ২০০, ৫০০ টাকা থেকে যেকোনো অংকের সাপ্তাহিক বা মাসিক জমা একটি নির্দিষ্ট সময়ান্তে সুদসহ জমাকারীকে ফেরত দেওয়া হয়। মুদ্রা বিনিয়োগকারীদের জন্য এটি একটি বিশেষ গুরুত্ব বহনকারী হিসাব হিসেবে পরিচিত।

৮) ঋণ আমানত হিসাব : কোনো ব্যবসায়ী, শিল্পপতি বা অন্য যেকোনো ঋণগ্রহীতা ব্যাংক হতে ঋণ গ্রহণ করলে ব্যাংক নগদ অর্থে ঋণ প্রদান না করে গ্রাহকের হিসাবে টাকা স্থানান্তর করে। ঋণগ্রহীতা তার প্রয়োজন অনুযায়ী উক্ত হিসাব হতে চেক কেটে টাকা উত্তোলন করে। চেকের মাধ্যমে উক্ত টাকা উত্তোলন করে বিধায় পুনরায় কোন না কোন ব্যাংকে জমার মাধ্যমে নতুনভাবে ঋণ আমানত স্থায়ী হয়।

৯) রেসিডেন্ট ফরেন কারেন্সি ডিপোজিট হিসাব : সাধারণত সেসব বাংলাদেশি নাগরিকদের জন্য তৈরি, যার নিয়মিত বিদেশ সফর করেন। বৈদেশিক সফরে সরকারি বৈদেশিক মুদ্রা ব্যবহারের কোটা অনেক সময় নিয়মিত সফরকারীদের জন্য পর্যাপ্ত না হওয়ায় এই হিসাব বিশেষ ভূমিকা রাখে। সাধারণত আমদানি ও রপ্তানিকারীরা এবং বিদেশি কোম্পানির সাথে ব্যবসায়িক এবং উপদেশমূলক সেবায় নিযুক্ত ব্যক্তিবর্গ এই হিসাবে সুবিধা নিয়ে থাকে।

তোমার আশপাশে অনেক ব্যাংক দেখা যেতে পারে। তুমি সিদ্ধান্ত নিলে যে ব্যাংকে একটি হিসাব খুলবে। কিন্তু কীভাবে সিদ্ধান্ত নেবে যে কোন ব্যাংকে কী ধরনের হিসাব খুলবে? ব্যাংক হিসাব খোলার পূর্বে নিম্নবর্ণিত বিষয়গুলো বিবেচনা করা উচিত।

১) ব্যাংকের অবস্থান : আমানতকারী সাধারণত হিসাব খোলার পূর্বে তার ব্যবসায়িক কেন্দ্রস্থল বা নিজস্ব বাসস্থান ইত্যাদির সাথে ব্যাংকের অবস্থান ( Location of Bank) বিবেচনা করে থাকে ।

২) দক্ষতা : ব্যাংকের কর্মচারীদের দক্ষতা ব্যাংকে হিসাব খোলার একটি অন্যতম বিবেচ্য বিষয়। দুটি ব্যাংকের মধ্যে যে ব্যাংকটি কম গড় সময়ে সেবা প্রদান করতে পারে সেটি বেশি দক্ষ।

৩) বহুমুখী সেবা : যে ব্যাংক বহুমুখী সেবা প্রদান করে হিসাব খোলার ক্ষেত্রে সে ব্যাংকই উপযোগী।

৪) বৈদেশিক বিনিময় : একটি ব্যাংকের সকল শাখা বৈদেশিক মুদ্রা বিনিময়ে অংশগ্রহণ করতে পারে না। তোমার যদি বৈদেশিক মুদ্রা বিনিময়ের প্রয়োজন হয়, তবে যে ব্যাংক বৈদেশিক মুদ্রা বিনিময়ে অনুমতিপ্রাপ্ত সেই ব্যাংকেই হিসাব খোলা উচিত।

৫) সুনাম : ব্যাংকের সুনাম হিসাব খোলার ক্ষেত্রে বিশেষ ভূমিকা পালন করে থাকে। যে ব্যাংক সবার পরিচিত এবং অনেক দিনের পুরাতন, সেই ব্যাংকের সুনাম ভালো।

৬) শাখা : অধিক শাখাসম্পন্ন ব্যাংক গ্রাহকের জন্য উপযোগী।

৭) তালিকাভুক্ত ব্যাংক : বাংলাদেশ ব্যাংক দেশের কেন্দ্রীয় ব্যাংক হিসেবে ভালো ভালো বাণিজ্যিক ব্যাংককে তালিকাভুক্ত ব্যাংক (Scheduled Bank) হিসাবে স্বীকৃতি দেয়। অতালিকাভুক্ত ব্যাংকের চেয়ে তালিকাভুক্ত ব্যাংক সবার নিকট অধিক নিরাপদ হিসেবে বিবেচিত হয়।

৮) ঋণসুবিধা : যেসব ব্যাংকের ঋণ প্রদানের নীতি অপেক্ষাকৃত নমনীয়, সেসব ব্যাংক অপেক্ষাকৃত পছন্দনীয়।

৯) সুদ : যে ব্যাংকের আমানতের সুদ উচ্চ এবং ঋণের সুদ স্বপ্ন, সেসব ব্যাংক গ্রাহকদের কাছে বেশি গ্রহণীয়।

১০) সেবার উপর চার্জ : স্বল্প চার্জে অধিক সেবা প্রদানকারী ব্যাংক হিসাব খোলার জন্য উত্তম ।

১১) ইলেক্ট্রনিক ব্যাংকিং সেবা : যেসব ব্যাংক অনলাইন, এনি ব্রাঞ্চ ব্যাংকিং, এটিএমসহ অন্যান্য ব্যাংকিং পণ্য বা সেবা প্রদান করে, তাদেরকে আজকাল গ্রাহকগণ বেশি বিবেচনায় নিচ্ছেন।

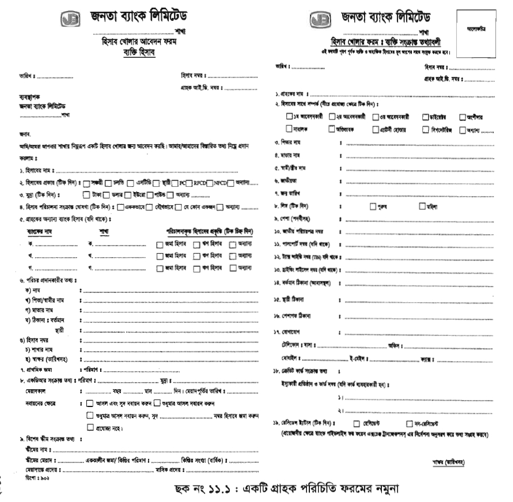

গ্রাহক তার চাহিদা এবং উদ্দেশ্য অনুযায়ী ব্যাংকে বিভিন্ন রকমের হিসাব খুলতে পারেন। ব্যবসার পরিচালনায় যখন প্রচুরসংখ্যক লেনদেন এবং বড় অংকের লেনদেন হয়, তখন চলতি হিসাব খোলাই গ্রাহকের জন্য উত্তম। তাছাড়া লেনদেন এবং সঞ্চয় উভয় উদ্দেশ্যে ব্যক্তিগত পর্যায়ে সঞ্চয়ী হিসাব খোলাই শ্রেয়। তবে শুধু মেয়াদি সঞ্চয়ের ক্ষেত্রে গ্রাহক মেয়াদি হিসাব খুলে থাকেন। এ ছাড়াও যেকোনো ধরনের হিসাব খোলার ক্ষেত্রে গ্রাহককে প্রথমেই গ্রাহক পরিচিতি ফর্ম পূরণ করতে হয়। ১১.১ নং চিত্রে একটি গ্রাহক পরিচিতি ফরমের নমুনা প্রদর্শিত হলো। এই ফর্মে সাধারণত গ্রাহক তার ও তার লেনদেন সম্পর্কে বিস্তারিত তথ্য তুলে ধরেন :

এই সকল তথ্যের সাথে একজন পুরাতন গ্রাহকের একটি পরিচিতি স্বাক্ষরসহ হিসাব খোলার জন্য আবেদন করতে হয়। ব্যাংক উক্ত তথ্যের যাচাই-বাছাই করে সন্তুষ্ট হলে একটি ন্যূনতম জমা অর্থ জমা নিয়ে হিসাব খুলে দেয়। এই ফর্মের মাধ্যমে গ্রাহক সম্পর্কে বিস্তারিত তথ্য ব্যাংকের তথ্যভাণ্ডারে সঞ্চিত থাকে। হিসাব খোলার ক্ষেত্রে গ্রাহকের ছবি এবং তার অবর্তমানে নমিনি-সংক্রান্ত তথ্য ও ছবি দেয়া থাকে। হিসাব খোলার ক্ষেত্রে গ্রাহকের জাতীয় পরিচয় পত্র বা পাসপোর্ট বা ড্রাইভিং লাইসেন্সের সত্যায়িত কপি প্রয়োজন হয়। কোম্পানির হিসাব খোলার ক্ষেত্রে ট্রেড লাইসেন্স ও কোম্পানির সভার সিদ্ধান্তের কপির প্রয়োজন হয় ৷

গ্রাহকের হিসাব বন্ধ করার ক্ষেত্রে করণীয় নিম্নরূপ :

১) হিসাব বন্ধ করার অনুরোধপত্র (কোম্পানির ক্ষেত্রে অনুমোদিত সভার অনুরোধপত্র।

২) অব্যবহৃত চেকবই, পাসবই, ডেবিট/ক্রেডিট কার্ড ফেরত দিতে হবে।

কোনো ধরনের ঋণ না থাকলে গ্রাহকের অনুরোধের প্রেক্ষিতে ব্যাংক হিসাবটি বন্ধ করে দেয়।

কম্পিউটার এবং ইলেকট্রনিক দ্রব্যাদির উন্নতি ও আধুনিকায়নের সাথে সাথে ব্যাংকিং ব্যবসায়ে ও বিভিন্ন রকমের ইলেকট্রনিক পণ্যের আবির্ভাব ঘটে। আধুনিক বিশ্বের তালে তালে বাংলাদেশও ইলেকট্রনিক ব্যাংকিং ক্ষেত্রে বেশ অগ্রসর হয়েছে। এই সেবার ক্ষেত্রে ২৪ ঘন্টা ব্যাংকিং সেবা পাওয়ার সুযোগ থাকে। এবার আমরা ইলেক্ট্রনিক ব্যাংকিং সেবায় কিছু পণ্যের সাথে পরিচিত হব।

১) ডেবিট কার্ড ও ক্রেডিট কার্ড

২) এটিএম

৩) মোবাইল ব্যাংকিং

৪) এসএমএস ব্যাংকিং

৫) ইন্টারনেট ব্যাংকিং

৬) এনি ব্রাঞ্চ ব্যাংকিং/অনলাইন ব্যাংকিং

৭) কল সেন্টার

এটা একধরনের ইলেকট্রনিক প্লাস্টিক কার্ড, যা ব্যাংক তার গ্রাহকের জন্য ইস্যু করে থাকে। এই কার্ডের মাধ্যমে নগদ টাকা ছাড়াই গ্রাহক কেনা-কাটা করতে পারে এবং প্রয়োজনে এটিএম মেশিন থেকে নগদ টাকা উত্তোলন করতে পারে। ব্যাংকের হিসাবে টাকা থাকা সাপেক্ষে এই ডেবিট কার্ড ব্যবহার করা যায়। ডেবিট কার্ড ও ক্রেডিট কার্ডের মধ্যে প্রধান পার্থক্য এই যে, নিজের হিসাবে জমা থাকলেই কেবল ডেবিট কার্ড ব্যবহার করে দোকান থেকে কেনা-কাটা করা যায়। কিন্তু হিসাবে জমা না থাকলেও ক্রেডিট কার্ডের মাধ্যমে বাকিতে মালামাল ক্রয় করার সুযোগ থাকে। ক্রেডিট কার্ড একধরনের ব্যক্তিগত ঋণ, যা নির্দিষ্ট সময়ান্তে গ্রাহককে সুদসহ পরিশোধ করতে হয়। এ ক্ষেত্রে ব্যাংকে হিসাব থাকার বাধ্যবাধকতা নেই।

এটিএম (Automated Teller Machine) একধরনের ইলেকট্রনিক যন্ত্র, যার মাধ্যমে গ্রাহক ব্যাংকের কর্মচারীর উপস্থিতি ছাড়া প্রাথমিক কিছু লেনদেন করতে পারে । যেমন : টাকা উত্তোলন, হিসাবের বিবরণী, টাকা বা চেক জমা ইত্যাদি । সুতরাং ১০-৫টা অফিস টাইমের বাইরের সময়েও এই মেশিনের মাধ্যমে নগদ টাকা উত্তোলন করা যায়।

টেলিফোন ব্যাংকি একধরনের ব্যাংকিং সেবা, যার মাধ্যমে গ্রাহক ব্যাংকি লেনদেন ফোনের মাধ্যমে সম্পন্ন করে থাকে। এক্ষেত্রে গ্রাহকের পরিচয় সত্যতা পাওয়ার পর এধরনের সেবা দেওয়া হয়।

মোবাইল এসএমএসের মাধ্যমে বিভিন্ন ব্যাংকি- সেবা প্রদান করাকে এসএমএস ব্যাংকি বলে। যেমন: হিসাবের স্থিতি, চেকবইয়ের জন্য অনুরোধ ইত্যাদি।

ইন্টারনেট ব্যাংকিংয়ের মাধ্যমে গ্রাহক ব্যাংকের একটি নিরাপদ ওয়েব- সাইট নাম এবং পাসওয়ার্ড দ্বারা নিবন্ধিত হয়ে থাকে। যথাযথ তথ্য প্রদানের পর গ্রাহক পৃথিবীর যেকোনো প্রান্ত থেকে যেকোনো সময় তার হিসাবের বিবরণী, তহবিল স্থানান্তর, বিল প্রদানসহ অন্যান্য লেনদেন ইন্টারনেটের মাধ্যমে করতে পারে।

এর মাধ্যমে গ্রাহক এক জায়গায় অথবা একটি শাখায় হিসাব খুলে দেশের অন্য যেকোনো শাখায় তার লেনদেন করতে পারে। যেমন: ঢাকার ধানমন্ডিতে ব্যাংকের শাখায় হিসাব খুলে চট্টগ্রামে ব্যাংকের যেকোনো শাখায় লেনদেন করতে পারে।

ইলেকট্রনিক ব্যাংকিং ব্যবস্থা বর্তমানে দেশের প্রত্যন্ত অঞ্চলে স্বল্প সময়ে অর্থ স্থানান্তর, বিদেশ থেকে আসা রেমিটেন্স বিতরণসহ ২৪ ঘণ্টা ব্যাংকিং সেবা মানুষের কাছে পৌঁছে দিচ্ছে। এত প্রাথমিকভাবে বড় অংকের অর্থ বিনিয়োগের প্রয়োজন হয়। অবশ্য পরবর্তীতে কমিশন, সার্ভিস চার্জের মাধ্যমে স্বল্পসংখ্যক দক্ষ কর্মীর মাধ্যমে অধিকতর জনগোষ্ঠীকে সেবা প্রদান করা সম্ভব হয়। এই ব্যাংকিং ব্যবস্থা দীর্ঘমেয়াদে সেবা এবং আয় সবদিক থেকেই সুবিধাজনক হয় বলে বর্তমানে পৃথিবীর অন্যান্য দেশের মতো বাংলাদেশেও ই-ব্যাংকিং ব্যাপক জনপ্রিয়তা লাভ করছে। দূর-দূরান্তে বৃহৎ জনগোষ্ঠীর কাছে ব্যাংকিং-সেবা পৌঁছে দেয়ার ক্ষেত্রে ইলেকট্রনিক ব্যাংকিং অগ্রণী ভূমিকা পালন করছে। আশা করা যায়, ভবিষ্যতে এই ব্যাংক ব্যবস্থা বাংলাদেশে আরও সম্প্রসারিত এবং ধনী-গরিব, শিক্ষিত-অশিক্ষিত সকল জনগোষ্ঠীকেই তার সেবা পৌঁছে দিতে পারবে। ২৪ ঘণ্টা ধরেই একজন গ্রাহক প্রায় সব ধরনের ব্যাংকিং-সেবা পেতে পারে বিধায় কর্মব্যস্ত গ্রাহকদের কাছে এই সেবা দিনে দিনে জনপ্রিয় হয়ে উঠেছে। প্রতিযোগিতামূলক বাজারে ই-ব্যাংকিং সেবা বাাংলাদেশে সস্তা ও সহজলভ্য হওয়ায় ব্যাংকিং-সেবা গ্রহণকারী গ্রাহকবৃন্দ দিনে দিনে এই সেবার দিকে দেশের বিভিন্ন অংশ থেকে আরও আগ্রহী হয়ে উঠছে এবং ই-ব্যাংকিংয়ের জনপ্রিয়তা বাংলাদেশে ভবিষ্যৎ উজ্জ্বল বলে প্রতীয়মান হয়।

আরও দেখুন...